Con la riforma della Previdenza Complementare (regolamentata dal Decreto Legislativo 252/2005) sei stato chiamato a decidere come destinare il tuo TFR Trattamento di Fine Rapporto, chiamato anche liquidazione.

Come sai si tratta di una parte della liquidazione che ogni anno viene accantonata dal datore di lavoro e viene poi liquidata quando ti dimetti o vieni licenziato/a oppure quando andrai in pensione.

In concreto, sei stato/a tenuto/a a decidere se lasciare il TFR in azienda o, se la tua azienda ha più di 50 dipendenti, lasciarlo nel Fondo di Tesoreria gestito dall’INPS, oppure se desideri farlo uscire dall’azienda e destinarlo alla previdenza complementare (regolamentata dal Decreto Legislativo 252/2005 – Riforma della Previdenza Complementare).

Se non hai deciso nulla (opzione chiamata del “silenzio-assenso”) ‘azienda ha avuto l’obbligo di versare il tuo T.F.R. al fondo di previdenza complementare stabilito dal C.C.N.L. – Contratto Collettivo Nazionale del Lavoro, o – in mancanza – al fondo gestito dall’INPS.

Se hai deciso di lasciare il T.F.R. in azienda poiché non ti era chiaro che cosa fare, allora sappi che questa scelta è reversibile, ossia può essere modificata e in qualsiasi momento puoi destinare il tuo T.F.R. ad un fondo pensione.

Tu che cosa hai deciso?

Per decidere è necessario rispondere alla seguente domanda:

E’ più conveniente lasciare il T.F.R. in azienda oppure destinarlo ad un fondo pensione?

Per rispondere a questa domanda è necessario tenere in considerazione innanzitutto l’aspetto della tassazione fiscale. Infatti, a seconda della scelta di destinazione del T.F.R., vi è un diverso trattamento fiscale.

La tassazione della Previdenza Complementare è migliore rispetto a quella del T.F.R. liquidato in busta paga.

Il T.F.R. liquidato in busta paga viene tassato con la aliquota marginale IRPEF in funzione del proprio RAL – Reddito Annuo Lordo.

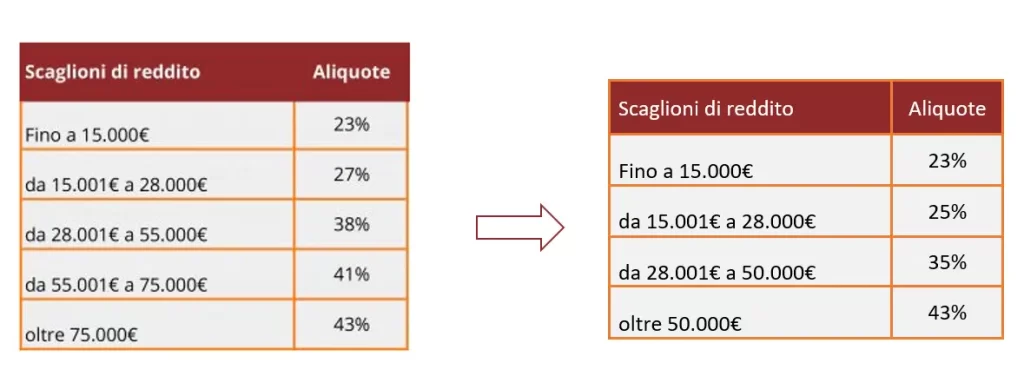

Nella immagina la tabella degli scaglioni Irpef in vigore dal 2022

Facciamo un esempio di calcolo prendendo a riferimento il reddito annuo lordo medio italiano del 2019, pari a circa 29.000 €. Ed ipotizziamo un T.F.R. liquidato di 20.000 € lordi.

Verrà applicata la aliquota del 35%, pertanto la liquidazione netta sarà pari a 13.000 €.

Lo Stato Italiano per incentivare la Previdenza Complementare ha previsto una tassazione più favorevole: per il fondo pensione è prevista una aliquota fiscale del 15%, che si riduce dello 0,3% per ogni anno di iscrizione alla Previdenza Complementare, con uno sconto massimo del 6%.

Quindi la liquidazione netta del TFR destinato alla previdenza complementare varierebbe da 17.000€ a 18.200 € in funzione della anzianità di iscrizione. Una bella differenza dai 13.000 € liquidati “in busta paga”.

Riassumendo:

- il TFR in azienda è tassato con una aliquota che varia dal 23 al 43%

- il TFR nel fondo pensione è tassato con una aliquota che varia dal 15 al 9%

I rendimenti del fondo pensione battono il TFR

La rivalutazione annuale del TFR è pari all’1,5% + 75% del tasso di inflazione programmato (che viene ufficializzato ogni anno con Decreto del Presidente del Consiglio, nel mese di ottobre).

I rendimenti dei fondi pensione sono stati storicamente migliori del rendimento del TFR in azienda.

Ad eccezione dello scorso anno, il 2022, l’anno nero dei fondi pensioni causato del rialzo dei tassi di interessi deciso dalla Banca Centrale Europea come manovra antinflazionistica.

Infine, ma non per importanza, alla previdenza complementare è possibile effettuare dei versamenti aggiuntivi volontari, che sono deducibili dal reddito IRPEF fino a € 5.164,57.

Riprendendo l’esempio del reddito annuo lordo di 29.000 €, versando 5.000 € ottengo un risparmio fiscale di 1.460 €

Ecco un modo per ottenere più soldi nella busta paga!

I soldi che versi nel fondo pensione sono utili per:

- avere una pensione integrativa

- per acquistare o ristrutturare la tua abitazione

- per spese sanitarie

- in caso di disoccupazione

- in caso di una invalidità permanente

- altre esigenze, ad esempio l’acquisto di una autovettura.

La Previdenza Complementare è un ottimo risparmio per le grandi esigenze

Il T.F.R. è soggetto al rischio di impresa

In un periodo di forte instabilità economica come quello che stiamo vivendo, molti si stanno lecitamente chiedendo: chi paga il T.R.F. in caso di fallimento della azienda?

Se l’azienda fallisce, la somma dovuto viene liquidata dal Fondo di Salvaguardia dell’INPS.

Ma in questo caso i tempi potrebbero essere un pò più lunghi e vi è maggior incertezza.